Auf steigende Zinsen reagierten Anleihen äusserst sensibel und führten zu harten Kursverlusten. Und doch feiern Anleihen im 2023 ein starkes Comback. Mit Anleihen-ETFs bei Yuh und Neon haben Interessierte die Möglichkeit, relativ sicher attraktive Zinsen einzustreichen.

Das obere Zinsniveau könnte erreicht sein und die Kursverluste haben sich eingependelt, teilweise sogar positiv korrigiert. Gleichzeitig werden Obligationen mit höheren Zinsen emittiert. Wer Anleihen erwirbt, kann über den Zins und/oder über den Kurs einen Ertrag erzielen.

Mit ETFs an Anleihen teilhaben

Einzelne Anleihen können an der Börse gekauft werden und haben eine Mindeststückelung. Gewöhnlich meist ab 1’000 Franken oder höher. Anleihen ETFs ermöglichen hingegen kostengünstig zu einem kleinen Betrag zu investieren und zugleich das Risiko über mehrere Schuldner zu verteilen.

Funktionsweise von Anleihen ETFs

Anleihe ETFs funktionieren im Prinzip wie Aktien ETFs und bilden passiv unter anderem einem Anleihen-Index nach. Der Anleihen ETF bündelt unterschiedliche Schuldnern und macht einen handelbaren Anleihe-Korb daraus.

Einen wichtigen Unterschied gibt es dennoch: Beim Kauf von Aktien ETFs wird der Käufer Miteigentümer eines Unternehmens. Mit Anleihen (ETFs) wird der Käufer hingegen Gläubiger und als Gegenleistung gibt es Zinsen.

Unterschied einzelne Anleihen und Anleihen ETFs

Wie erwähnt, der ETF ist ein Fonds und investiert in mehrere einzelne Anleihen.

Einzelne Anleihen haben eine begrenzte Laufzeit. Ist die Laufzeit der Anleihe erreicht, erhalten Anleger den vollen Nennwert zurück, sofern der Herausgeber der Anleihe zahlungsfähig ist und der Anleger bis Ende Laufzeit der Anleihe behält. Die Rendite ist somit ab Kauf genau bekannt.

Bei ETF hingegen werden Anleihen nicht unbedingt bis zum Ende der Laufzeit gehalten. Unter anderem dann, wenn beispielsweise der Anleihen-Index eine bestimmte Laufzeitspanne abbildet.

Gegenüber Einzelanleihen hat bei ETF der Nennwert keine Bedeutung. Die Anteile an einem Anleihen-ETF werden zum aktuellen Börsenkurs gehandelt.

Risiken bei Anleihen und Anleihen-ETF

Anleihen gelten weitgegend als sehr sicher (Rückzahlung zu 100 Prozent Ende Laufzeit, gute Bonität vorausgesetzt).

Und doch ist es bedeutend, die Risiken zu kennen, die einen gewichtigen Einfluss auf den Kurs von Anleihen haben:

- Währungsrisiken: Wechselkursschwankungen bei Anleihen in Fremdwährungen.

- Bonitätsrisiken: Zahlungsfähigkeit eines Schuldners kann sich während der Laufzeit verschlechtern.

- Zinsänderungsrisiken: Anleihen reagieren empfindlich auf Zinsänderungen.

Die allgemeinen Risiken gelten dementsprechend auch für Anleihen-ETFs.

Alles Wissenswerte über Anleihen gibt es auf der Website von Handelsblatt.com.

Zinsänderungsrisiken

Mit dem Auschluss von Anleihen in Fremdwährungen und hoher Gewichtung der Bonität lassen sich zumindest mit zwei Risiken sorgsam umgehen.

Mit der Niedrigzinspolitik sind Zinsänderungsrisiken hingegen leichtfertig aus dem Bewusstsein geraten. Doch das bestimmende Zinsrisiko beziehungsweise der Effekt ist über all die Jahre schlummernd geblieben. Mit der Zinszeitenwende geraten Risiko-Romantiker nun staunend aus dem Tiefschlaf.

Verändern sich die Martkzinsen, verändern sich die Anleihenpreise:

- Fallen die Zinsen, steigen die Anleihenpreise

- Steigen die Zinsen fallen die Anleihenpreise

Mit steigenden Zinsen, so wie jetzt, fällt die Nachfrage nach niedriger verzinsten Anleihen. Der Kurs beispielsweise einer 0,5%-Anleihe verliert an Wert. Denn eine neue Anleihe zu 1,25% ist attrakiver; Anleger verkaufen ihre Bestandes-Anleihe.

Das Paradox an fallenden Kursen

Bei Anleihen steigen die Renditen, wenn die Kurse fallen. Denn die alte Anleihe muss genauso viel Rendite ergeben wie bei der neuen Anleihe.

Renditerechnung (ohne Berücksichtigung Währungs- und Bonitätsrisiken):

- Zinszahlung

- + Kursgewinn (bis Ende Laufzeit wird der Kurs in der Regel zu 100 Prozent ausgeglichen sein)

Die Rendite entspricht nicht verbindlich dem Zins.

Ein Anleger mit Bestandes-Anleihe profitiert nicht vom Kursgewinn. Neukäufer hingegen können «risikolos» vom Renditeanstieg profitieren.

Anleihen-ETF bieten interessante Renditen

Hat der Zins-Erhöhungszyklus seinen Wendepunkt erreicht, bieten auch Anleihen-ETFs gute Einstiegsmöglichkeiten.

Steigende Renditen bei fallenden Kursen hat auch seine Wirkung bei Anleihen-ETFs. Gleichzeitig werden Obligationen mit höheren Zinsen emittiert: ETFs halten Anleihen meist nicht bis Ende Laufzeit1,2. Das heisst, Niedrigzins-Anleihen können durch Anleihen mit höheren Zinscoupons ersetzt werden: ETF-Käufer partizipieren zeitnah an der veränderten Zinssituation.

Gegenüber Einzelanleihen hat der Nennwert bei ETFs keine direkte Bedeutung. Gehandelt wird zum aktuellen Börsenkurs und das kann zu einem ergänzenden Kursrisiko führen.

1 je nach Laufzeit-Spanne des Anleihen-ETFs

2 im ETF enthaltene Anleihen werden zum aktuellen Handelskurs gehandelt

Zinssensivität bei Anleihen-ETF

Um die Zinssensivität von Anleihen etwas einzuordnen gibt es die Kennzahl «Duration».

Die Duration ist ein Mass, wie sich der Kurs einer Anleihe verhält, wenn sich der Zinssatz um 1 Prozent ändert. Oder auch gesagt, wie lange ein ETF ungefähr braucht, um sich von einem Verlust zu erholen.

Wenn die Zinsen um 1% steigen, fällt der Wert einer Anleihen-ETF mit einer Duration von 2 ungefähr um 2%. Der ETF braucht demnach 2 Jahre um sich zu erholen.

Bei einer Einzelanleihe sinkt die Duration kontinuierlich bis Laufzeitende. Ein Anleihen-ETF hingegen wird die Duration möglichst ausgegelichen gehalten mit dem Austausch von Anleihen, um die Restlaufzeit stabil zu halten.

Um den Kursverlust bei Anleihen-ETF gering zu halten, sind kurze Laufzeiten von Anleihen-ETF zu bevorzugen. Das hat wiederum einen Einfluss auf die (leicht) geringere Rendite im Vergleich zu Langläufern.

Anleihen-ETFs bei Yuh und Neon im Schnell-Check

Wie bei allen Entscheiden, haben passende Investition in Anlagen eine Gegebenheit zum Anlageziel, Risikoprofil oder Anlagestrategie. Das gilt auch für die Eignung von Anleihen-ETFs.

Die Anleihen-ETFs von Yuh und Neon vorgestellt im Kontext zu einem mögliches Anlageziel:

- Regelmässige Zinszahlung mittelfristig-/langfristig zu halten (gegenüber einem Sparkonto)

Hierfür werden die Anleihen-ETFs wie folgt selektiert:

- Ausschluss Währungsrisiken: nur Schweizer Franken

- Hohe Bonität: Rating BBB und besser

- Duration: Mittlere Restlaufzeit ≈ 5 Jahre

Zutreffend auf die Auswahl sind die Anleihen-ETFs:

Staatsobligationen Schweiz 3-7 Jahre CSBGC7

Yuh und Neon

| Name | iShares Swiss Domestic Government Bond 3-7 ETF (CH) |

| ISIN | CH0016999846 |

| Vergleichsindex | SBI® Domestic Government Mid Price 3–7 Total Return |

| TER | 0,15% |

| Ø-Restlaufzeit | 4,93 Jahre |

| Ø-Zinscoupons | 1,81% |

| Ausschüttungsrendite (Gesamtrendite) | |

| 1 Jahr | 1,81% (1,95%) |

| 2023 | 1,93% (3,92%) |

| 2022 | 2,09% (-7,69%) |

| Erläuterungen | ausschüttend halbjährlich, physisch, mittleres Fondsvolumen |

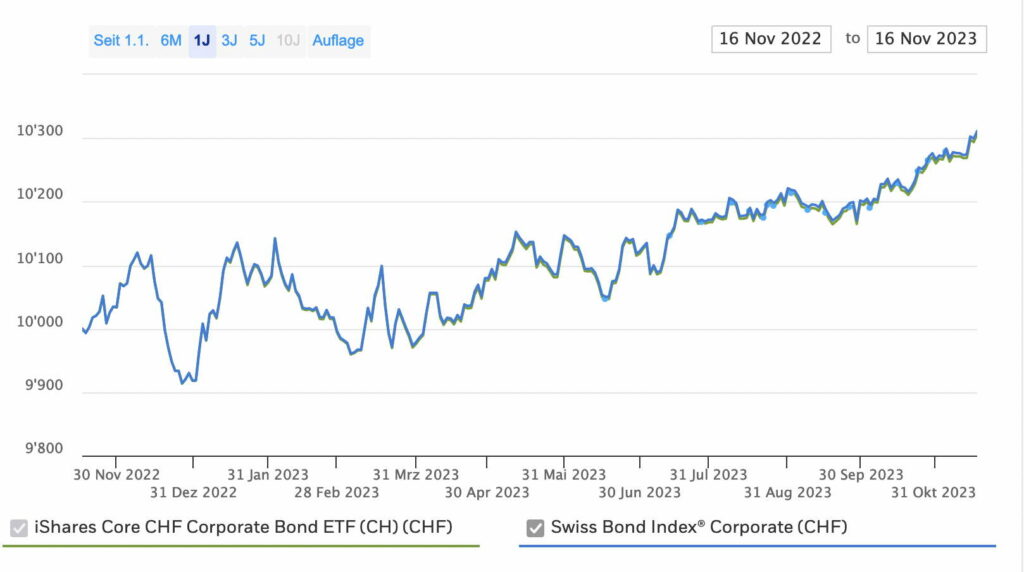

Unternehmensobligationen Schweiz, CHCORP

Nur Yuh

| Name | iShares Core CHF Corporate Bond (CH) |

| ISIN | CH0226976816 |

| Vergleichsindex | Swiss Bond Index Corporate (S71T) |

| TER | 0,15% |

| Ø-Restlaufzeit | 4,5 Jahre |

| Ø-Zinscoupons | 1,33% |

| Ausschüttungsrendite (Gesamtrendite) | |

| 1 Jahr | 1,05% (4,96%) |

| 2023 | 0,69% (5,67%) |

| 2022 | 0,50% (–9,00%) |

| Erläuterungen | ausschüttend halbjährlich, physisch, hohes Fondsvolumen |

Fazit

Mit Anleihen-ETFs von Yuh und Neon kostengünstig am Anleihen-Comback partizipieren: ohne Mindestanlagesumme und breit diversifiziert.

Anleihen-ETFs funktionieren zwar ähnlich wie Aktien-ETFs, sind aber zu Beginn doch eher schwer verständlich, u.a. sind Zinsänderungsrisiken, Kursrisiken und die Renditeberechnung sorgsam zu verstehen.

Mögliches Anlageziel wäre: wiederkehrende Erträge mit Anleihen-ETFs, um mittel- bis langfristig gegenüber Sparkonto die nun aktuellen Zinsen zu sichern.

Unterstützen Sie digitalmedia.ch

Seit 2017 engagierter Blog zu den Schweizer Digitalbanking-Angeboten. Ausgewählte Themen sorgfältig recherchiert und aufbereitet – kostenloser Zugang. 6’000 Leser:innen monatlich. Ein grosses Leserinteresse haben die Beitragsserien zu den Banking Apps von Revolut, Neon und Yuh.

Vielbeachtet ist der Ratgeber «Vorsorge selbst gemacht»: Nutzbringende Hinweise und Impulse – verständlich zusammengetragen.

Mit gutem Text für das Thema Banking begeistern. Unterstütze meinen Blog mit einem Obolus. Die Möglichkeiten sind vielfältig: Freundschafts-Empfehlung, Link-Empfehlung oder eine Franken-Spende.

Swiss QR-Code zum Einlesen1 (Download) oder direkt zum Scannen:

1 QR-Code direkt ab Smartphone in die Banking-App einlesen – so gehts.

Einfachheit und Erlebnis in Technik, Bedienung und Preis – so geht Digitalbanking. Eine seit 2017 von digitalmedia.ch ausgesprochene Botschaft.

Wo bekommen Sparer aktuell am meisten Zinsen für ihr Spargeld?

- Die Top Banken mit den besten Sparkonto-Zinsen

- Sichere Zins-Alternativen zum Sparkonto: Kassenobligationen und Festgelder

- Ratgeber: Sparkonto saldieren und Rückzugslimite beachten

Der persönliche «GeldWert»-Coach

Bankprodukte optimieren, eine unabhängige Zweitmeinung anhören: Konto, Hypotheken, Basisprodukte und Vorsorge – oder gibt es eine Fachfrage beziehungsweise Unklarheiten mit der Bank? GeldWert für ihre Finanzen – lassen Sie uns darüber reden. Ich unterstütze Sie gerne. Klick auf: Kontaktaufnahme.

Schreibe einen Kommentar