Ein Dauerthema: Aktiv oder passiv verwaltete 3a-Fonds, wer überzeugt? Die aktiven Produkte werden von Filialbanken bevorzugt verkauft. Auch mit dem Argument, aktiv auf Geschehnisse reagieren zu können. Die 3a-App Frankly von der Zürcher Kantonalbank hat beide Anlageinstrumente im Angebot – ein Augenschein.

Seit Anfang Jahr 2022 werden die Börsen durchgeschüttelt: Inflation, Zinsanhebung, Ukraine. Das geht auch an den Vorsorgefonds nicht spurlos vorbei. Konnten die aktiven Fondsmanager ihre Stärken unter Beweis stellen? Der Frankly Vergleich aktiv oder passiv zeigt die Entwicklung Januar bis Februar 2022.

Inhalt

- Aktiv oder passiv – einfach erklärt

- Anlagespezialisten von Filialbanken – Renditekiller oder Mehrwert

- Nutzen aktive Fonds Marktopportunitäten? – ein Beispiel der Luzerner Kantonalbank lässt blicken

- Frankly Fonds Strategien im Vergleich 2022 – passiv gewinnt

- Fazit Frankly – Gebühren sind immer fällig, auch bei negativen Renditen

- Checkliste für vorsichtige 3a-Anleger – die Anlagestrategie im Auge behalten

- Guter Text braucht Zeit – unterstütze digitalmedia.ch

Aktiv oder Passivfonds – die Unterschiede

Aktive Anlageprodukte haben unter anderem das Ziel, «den Markt zu schlagen». Also gegenüber dem Marktschnitt eine Mehrrendite zu erreichen.

Fondsmanager investieren in Einzeltitel und versuchen gegenüber dem Index eine höhere Rendite zu erzielen. 3a-Fonds von Filialbanken sind tendenziell aktiv bewirtschaftet.

Passiv verwaltete Fonds orientieren sich an einem Index. Sie versuchen dabei den jeweiligen Vergleichsindex wie SMI, DAX oder MSCI World so genau wie möglich nachzubilden. ETF und Indexfonds zählen zu den passiven Fonds.

Bei passiv gemanagten Fonds treffen Algorithmen die Auswahl der Einzeltitel.

Zirka 98 Prozent der aktiv gemanagten, global anlegenden Aktienfonds scheiterte bereits am Vergleichsindex.

Anlagespezialisten kosten, gibt es einen Mehrwert?

Filialbanken nennen als Verkaufsargumentarium für aktive Fonds das Wissen ihrer Anlagespezialisten. Doch erzielen Fonds-Manager eine höhere Netto-Mehrrendite als der Markt, also auch im Vergleich zu passiven Fonds?

Manager von aktiven Fonds müssen überdies eine klare Mehrrendite erzielen. Denn ihre Arbeitsleistung hat der Bankkunde mit Gebühren finanziell zu entschädigen. Meistens haben Filialbanken noch weitere indirekte Gebühren wie Depotführung und Transaktionskosten.

Nutzen Anlagespezialisten Opportunitäten?

Inflation, Zinsanhebung und nun aktuell Ukraine. Haben Fondsmanager ihre Strategien aufgrund einer Markteinschätzung aktiv angepasst und Risiken verringert? Eine begründete Frage.

Oder anders formuliert: Hat der Bankberater, die Bankberaterin den Kontakt mit den Kunden gesucht, um mögliche Risiken zu besprechen? An den Antworten lässt sich die Qualität ablesen.

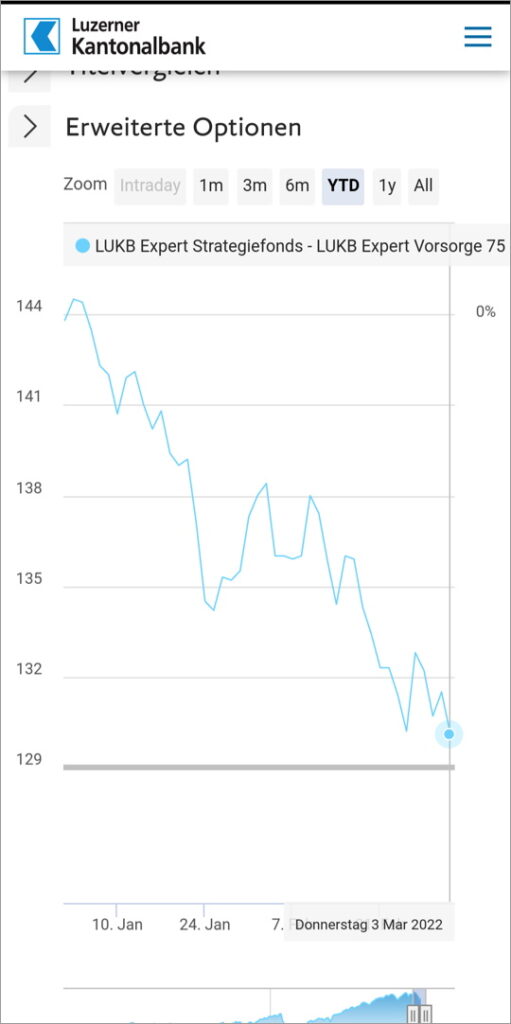

Rendite 2/2022: LUKB Expert Vorsorge-Fonds 75

Haben Filialbanken ihre Aufgaben gemacht? Ein Blick in die Performance bis 3. März 2022 (YTD) gibt Auskunft.

Nehmen wir einen «handelsüblichen» 3a-Vorsorgefonds einer Filialbank. Hier das Beispiel der Luzerner Kantonalbank. Die Detail-Asset Allokation bleibt unbeachtet, da die LUKB keine Anlage-Fokusse bietet.

LUKB Expert Vorsorge-Fonds mit einer Aktiengewichtung von 75 %. Performance im Jahresverlauf (YTD):

Der abgebildete Fonds 75 der Luzerner Kantonalbank verliert bis zum 3. März 2022 satte 9,7 Prozent.

Warum der hohe Verlust? Das Factsheet des Fonds gibt Antwort: (… geschickte Sektorenauswahl – Übergewicht Technologie versus Untergewicht Finanztitel). Einwand hier: Auf Ende 2021 hat sich ein Ausverkauf von Wachstumstiteln angedeudet.

Der aktiv bewirtschaftete Fonds kostet 0,8 Prozent im Jahr; wird über die Reduktion der Brutto-Performance abgerechnet. In der Minderrendite von –9,7% ist die jährliche Depotgebühr von 0,25 Prozent noch nicht enthalten.

Merke die –9,7% (exkl. Depotgebühr) für den Vergleich mit Frankly.

Gegenüber digitalen Angeboten nennen Filialbanken die Beratung als Differenzierungsmerkmal. Nur mit einem jährlichen Gratis-Kaffee ist es nicht getan.

Frankly Vergleich aktiv oder passiv 2022

Der aufkommende Orkan war zeitlich ausreichend erkennbar. Haben Fondsmanager Risiken erkannt und im Interesse der Anleger gehandelt? Bei der Luzerner Kantonalbank ist das augenscheinlich zu verneinen.

Interessant die Gegenüberstellung der Fondsangebote von Frankly.

Frankly Fonds Strategien im Vergleich 2022

Die Negativrendite der passiven Fonds sind im direkten Vergleich 75 und 45 gegenüber den aktiven Fonds geringer ausgefallen. Der aktive Fonds mit Aktienanteil von 95% liegt leicht im Vorteil.

Entwicklung Performance vom 1. Januar bis 3. März 2022:

| Produkt | Aktiv | Passiv |

|---|---|---|

| Extreme 95 | –8,4% | –8,8% |

| Strong 75 | –7% | –6,2% |

| Moderate 45 | –5,1% | –4,4% |

Der Gesamtmarkt legt ein hohes Wechseltempo vor zwischen Value und Growth und macht es Fondsmanagern nicht leicht, weder den Vergleichsindex zu übertreffen noch Risiken zu verringern.

Der Frankly-Fonds beziehungsweise Swisscanto halten sich die Waage (+/–). Der Fonds 75 der Luzerner Kantonalbank stürzt hingegen komplett ab; trotz oder wegen des Profi-Wissens?

- Frankly Strong 75 aktiv: –7%

- Frankly Stron 75 passiv: –6,2%

- Luzerner Kantonalbank Expert-Vorsorge-Fonds 75: –9,7%

Warum aktive Fonds im Direktvergleich tendenziell schlechter performen? Gewiss gibt es Erklärungen. Eine Analyse der Asset Allokation ist ein erster Ansatz. Der Vorsorgenehmer interessiert das vermutlich weniger. Denn die aktiven Produkte werden von Filialbanken bevorzugt platziert.

Fazit Frankly

Ein Kurzvergleich von zwei Monaten ist zwar eingeschränkt anwendbar. Dennoch erkennbar, ob der Kunde den Mehrwert auch bekommt.

Auch wenn im 3a-Vorsorge-Business die Geschäftsmargen weniger lukrativ sein mögen, dürfen «Kleinanleger» ein kundenorientiertes Engagement erwarten. Das lässt sich bei den aktiven Fonds hingegen nicht leicht erkennen.

Immerhin haben Kunden von Vorsorge-Apps gegenüber teuren Hausfonds einen bestimmenden Vorteil: die Gebühren sind merklich tiefer.

- Klassische, aktive 3a-Fonds von Filialbanken bewegen sich in einer Bandbreite von 0,75 bis 2 Prozent (+/–) zuzüglich weitere, mögliche Gebührennebenkosten.

- Digitale Vorsorge-Lösungen sind mit Gebühren ab 0,17% zu haben – je nach Anlagefokusse und Aktiengewichtung.

Gebühren sind immer fällig, auch bei negativen Renditen.

Checkliste für vorsichtige 3a-Anlager

3 Dinge sind für vorsichtige 3a-Anleger bedeutend. Passive Anlage-Fonds (ETF und Indexfonds) sind besonders ausgeprägt für:

- Breite Risiko- und Chancenstreuung

- Gebühren niedrig halten

Punkt 3: Für die Risikobereitschaft ist eine hinreichende Anlagedauer anzusetzen.

Gute 3a-Fonds kosten bei digitalen Lösungen maximal 0,5 Prozent. Alles darüber ist «ausgeschüttete Milch».

Die Anlagestrategie im Auge behalten

Niemand muss die einmal gewählte Anlagestrategie auf Ewig halten. 3a-Anleger dürfen auch an Marktopportunitäten denken. Gerade jetzt in Zeiten von Krisen und wenn sich Inflationssorgen breit machen. Fallende Kurse glätten mit «temporären» Umschichtungen.

Bei digitalen Apps geht das online. Darum gilt: Möglichkeiten selbst nutzen, Filialbanken sind keine Samariter.

Hierzu gibt es auf digitalmedia.ch einen aktuellen Ratgeber:

Wechsel Anlagestrategie und Nebenkosten bei 3a-Fonds-Sparen

Unterstütze digitalmedia.ch

Seit 2017 engagierter Blog zu den Schweizer Digitalbanking-Angeboten. Ausgewählte Themen sorgfältig recherchiert und aufbereitet. 6’000 Leser:innen monatlich. Ein grosses Leserinteresse haben die Beitragsserien zu den Banking Apps von Revolut, Neon und Yuh.

Vielbeachtet ist der Ratgeber «Vorsorge selbst gemacht»: Nutzbringende Hinweise und Impulse – verständlich zusammengetragen.

Mit gutem Text für das Thema Banking begeistern. Unterstütze meinen Blog mit einem Obolus. Die Möglichkeiten sind vielfältig: Freundschafts-Empfehlung, Link-Empfehlung oder eine Franken-Spende.

Swiss QR-Code zum Einlesen1 (Download) oder direkt zum Scannen:

1 QR-Code direkt ab Smartphone in die Banking-App einlesen – so gehts.

Einfachheit und Erlebnis in Technik, Bedienung und Preis – so geht Digitalbanking. Eine seit 2017 von digitalmedia.ch ausgesprochene Botschaft.

Weiterführende Informationen

- Der digitale Vorsorgebanking-Impulsgeber. Alle Artikel zum Thema «digitale Vorsorge» auf digitalmedia.ch

- Gebühren und Kosten – die Renditebremser von traditionellen 3a-Vorsorgefonds

- Die besten Vorsorgefonds 2021 – kostenfaire 3a-Fonds erkennen

- Ist Geld anlegen das neue Sparen – passende Anlageformen je Sparvolumen und -ziel. Ein Ratgeber auf digitalmedia.ch

- Aktuell informiert und das Beste aus dem Netz: digitalmedia.ch auf Twitter

Der persönliche «GeldWert»-Coach

Bankprodukte optimieren, eine unabhängige Zweitmeinung anhören: Konto, Hypotheken, Basisprodukte und Vorsorge – oder gibt es eine Fachfrage beziehungsweise Unklarheiten mit der Bank? GeldWert für die Finanzen – lassen Sie uns darüber reden. Ich unterstütze Sie gerne. Klick auf: Kontaktaufnahme.

Schreibe einen Kommentar